Diversifiez l’épargne de votre adhésion avec Afer High Yield 2027

Focus sur...

A qui s’adresse ce support ?

Afer High Yield 2027 est adossé à un fonds à échéance qui consiste à acheter des obligations et à les conserver jusqu’à maturité, quelles que soient les fluctuations de marché.

Il s’agit d’un support en unités de compte qui s’adresse aux adhérents qui souhaitent diversifier l’épargne de leur adhésion sur un horizon de temps fixé à l’avance, tout en acceptant de prendre des risques de perte en capital.

Quel est l’objectif du support ?

Afer High Yield 2027 est un support en unités de compte adossé à un Fonds Commun de Placement de droit français axé sur le marché des obligations d’entreprises à haut rendement, ce qui lui permet de rechercher un potentiel de rendement supérieur aux autres actifs obligataires, en contrepartie d’un risque de crédit supérieur.

Les obligations sélectionnées sont dites « High Yield » en français « à haut rendement ». (1)

Le support a une durée de 4 ans avec une échéance au 31 décembre 2027.

Même si les adhérents peuvent sortir à tout moment avant l’échéance du support, il est recommandé de rester investi jusqu’à la date d’échéance.

(1)Les obligations spéculatives à haut rendement (High Yield), ont une note de crédit (de BB+ à D selon Standard & Poor’s et Fitch) plus faible que les obligations « Investment Grade » (notées de AAA à BBB- selon Standard & Poor’s et Fitch) en raison de la santé financière plus fragile de leurs émetteurs selon les analyses des agences de notation. Elles sont donc considérées comme plus risquées par les agences de notation et offrent en contrepartie des rendements plus élevés.

Qu’est-ce qu’une obligation ?

Les obligations sont des titres de créances émis par les entreprises ou les États pour emprunter de l’argent sur les marchés financiers.

Qu’est-ce qu’un fonds à échéance ?

Aussi appelé « fonds de portage », un fonds à échéance consiste à acheter des obligations et à les conserver jusqu’à maturité quelles que soient les fluctuations de marché.

Quels sont les avantages d’investir sur Afer High Yield 2027

- Vous accédez au marché des obligations d’entreprises avec un support qui investit sur les émetteurs les mieux notés de l’univers obligataire à haut rendement.

- Vous bénéficierez d’une construction de portefeuille visant à optimiser le couple rendement/risque.

- Vous déléguez la gestion de ce support à un acteur de confiance, Ofi Invest Asset Management, qui dispose d’équipes expérimentées.

Documentation

Carte d’identité - Afer High Yield 2027*

Code ISIN : FR001400IEG1

Date de création du fonds : 10/07/2020

Date de création de la part : 15/06/2023

Forme juridique : Fonds Commun de Placement de droit français

Horizon de placement recommandé : supérieur à 4 ans

Indicateur de référence : –

Frais d’entrée : 2% maximum TTC. S’agissant d’un taux maximum, la Société de Gestion et l’Afer ont décidé qu’aucune commission de souscription ne sera prélevée dans le cadre des contrats d’assurance vie en unité de compte souscrits sous l’égide de l’Afer auprès d’Abeille Vie et d’Abeille Epargne Retraite

Frais de gestion financière et frais administratifs externes à la société de gestion : 0,72% maximum TTC

* Le support en unités de compte Afer High Yield 2027 est adossé au FCP High Yield 2027 Afer, géré par Ofi Invest Asset Management

Valeur liquidative

| En date de valeur du | |

|---|---|

| Valeur liquidative |

Performances nettes de frais de gestion financière, hors dividendes (affectés au paiement des frais et du coût de la garantie plancher du contrat Afer), brutes de prélèvements sociaux et fiscaux.

Les performances passées ne présument en rien des performances futures.

Source : GIE Afer, Ofi Invest Asset Management

Les risques

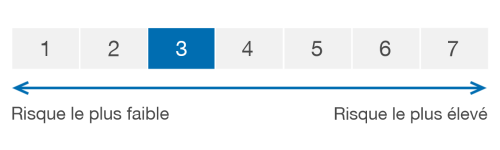

Indicateur Synthétique de Risque (ISR)

L’indicateur de risque part de l’hypothèse que vous conservez le produit pour la

durée détention recommandée. Le risque réel peut être différent si vous optez

pour une sortie avant la durée de détention recommandée, et vous pourriez obtenir moins

en retour. L’indicateur synthétique de risque permet d’apprécier le niveau de risque du

produit par rapport à d’autres produits. Il indique la probabilité que ce produit enregistre des

pertes en cas de mouvements sur les marchés ou d’une impossibilité de notre part de vous

payer

Les principaux risques

- RISQUE DE PERTE EN CAPITAL

Afer High Yield 2027 est soumis au risque de perte en capital, le capital investi ainsi que l’objectif de rendement ne sont garantis à aucun moment.

L’investisseur est averti que son capital peut ne pas lui être intégralement restitué en cas de mauvaise performance du Fonds, ce dernier ne bénéficiant d’aucune garantie ou protection du capital investi. - RISQUE DE PERFORMANCE

L’investisseur est averti que la performance du Fonds peut ne pas être conforme à ses objectifs, y compris sur la durée de placement recommandée. Le Fonds n’offre pas un rendement garanti. - RISQUE INHÉRENT À LA GESTION DISCRÉTIONNAIRE

Le Fonds est investi en titres financiers sélectionnés discrétionnairement par la Société de Gestion. Il existe donc un risque que le Fonds ne soit pas investi sur les titres les plus performants. - RISQUE DE TAUX D’INTÉRÊT

En raison de sa composition, le Fonds peut être soumis à un risque de taux. Ce risque résulte du fait qu’en général le prix des titres de créances et des obligations baisse lorsque les taux augmentent. L’investisseur en obligations ou autres titres à revenu fixe peut enregistrer des performances négatives à la suite de fluctuations du niveau des taux d’intérêt. - RISQUE DE CRÉDIT

Dans le cas d’une dégradation des émetteurs privés (par exemple de leur notation par les agences de notation financière), ou de leur défaillance la valeur des obligations privées peut baisser. La valeur liquidative du Fonds serait alors affectée par cette baisse. - RISQUE LIÉ À LA DÉTENTION D’OBLIGATIONS CONVERTIBLES

Le Fonds est exposé aux obligations convertibles ; ces dernières peuvent faire apparaître une sensibilité action résiduelle et connaître de fortes variations liées à l’évolution des cours des actions sous-jacentes. L’attention de l’investisseur est attirée sur le fait que la valeur liquidative du Fonds baissera en cas d’évolution défavorable. - RISQUE LIÉ À L’INVESTISSEMENT EN TITRES SPÉCULATIFS (DITS À HAUT RENDEMENT OU HIGH YIELD)

Il s’agit du risque de crédit s’appliquant aux titres dits « Spéculatifs » qui présentent des probabilités de défaut plus élevées que celles des titres de la catégorie « Investment Grade ». Ils offrent en compensation des niveaux de rendement potentiel plus élevés mais peuvent, en cas de dégradation de la notation, diminuer significativement la valeur liquidative du Fonds. Les signatures non notées, qui seront sélectionnées, rentreront majoritairement de la même manière dans cette catégorie et pourront présenter des risques équivalents ou supérieurs du fait de leur caractère non noté. - RISQUE LIÉ AUX MARCHÉS ÉMERGENTS

Les conditions de fonctionnement et de surveillance des marchés émergents peuvent s’écarter des standards prévalant sur les grandes places internationales : l’information sur certaines valeurs peut être incomplète et leur liquidité plus réduite. L’évolution du cours de ces titres peut en conséquence varier très fortement et entraîner à la baisse la valeur liquidative. - RISQUE LIÉ À L’INVESTISSEMENT DANS CERTAINS PAYS

Le Fonds pourra être exposé à des émetteurs privés ou public de pays dont la dette souveraine est particulièrement risquée dans les conditions de marché prévalant à la date de lancement du Fonds : Espagne, Italie, Portugal. - RISQUE DE CONTREPARTIE

Il s’agit du risque lié à l’utilisation par le Fonds d’instruments financiers à terme, de gré à gré. Ces opérations conclues avec une ou plusieurs contreparties éligibles, exposent potentiellement le Fonds à un risque de défaillance de l’une de ces contreparties pouvant conduire à un défaut de paiement qui fera baisser la valeur liquidative. - RISQUE DE LIÉ À LA DÉTENTION DE PETITES ET MOYENNES VALEURS

Du fait de son orientation de gestion, le Fonds peut être exposé à la dette des petites et moyennes capitalisations qui, compte tenu de leurs caractéristiques spécifiques peuvent présenter un risque de liquidité. En raison de l’étroitesse du marché, l’évolution de ces titres est plus marquée à la hausse comme à la baisse et peut engendrer une augmentation de la volatilité de la valeur liquidative. - RISQUE DE DURABILITÉ

Les risques de durabilité sont principalement liés aux événements climatiques résultant de changements liés au climat (appelés risques physiques), de la capacité de réponse des sociétés au changement climatique (appelés risques de transition) et pouvant résulter sur des pertes non anticipées affectant les investissements du FCP et ses performances financières. Les événements sociaux (inégalités, relations de travail, investissement dans le capital humain, prévention des accidents, changement dans le comportement des consommateurs etc.) ou les lacunes de gouvernance (violation récurrente et significative des accords internationaux, corruption, qualité et sécurité des produits et pratiques de vente) peuvent aussi se traduire en risques de durabilité.

De façon accessoire, l’investisseur peut être exposé aux risques suivants :

- RISQUE ACTIONS

- RISQUE DE CHANGE

- RISQUE LIÉ AUX OBLIGATIONS CONTINGENTES

Pour plus d’informations sur les politiques relatives à l’intégration des risques en matière de durabilité mises en place par la société de gestion ainsi que pour obtenir le détail des risques accessoires, les porteurs sont invités à se rendre sur le site www.ofi-invest-am.com.