Présentation

Afer Rendement Décembre 2023 est un titre de créance complexe de droit français présentant un risque de perte en capital partielle ou totale, en cours de vie (1) et à l’échéance.

Ce support s’adresse aux adhérents qui souhaitent diversifier leurs placements sur une durée d’investissement maximum de 10 ans* et qui disposent de connaissances suffisantes pour en appréhender les caractéristiques.

Le Capital est garanti à l’échéance des 10 ans. Toutefois, l’investisseur est soumis au risque de défaut, de faillite ou de mise en résolution de l’émetteur et du garant.

L’investissement sur un support en unités de compte présente un risque de perte en capital.

(1) L’investisseur prend un risque de perte en capital non mesurable si le produit est revendu avant l’échéance.

* à compter de l’émission du titre et hors remboursement anticipé au gré de l’Émetteur.

L’investissement sur Afer Rendement Décembre 2023 doit être réalisé par l’intermédiaire de votre conseiller Afer habituel et est soumis à la réussite d’un test de compréhension.

Quel est l'objectif d’Afer Rendement Décembre 2023 ?

L’objectif d’Afer Rendement Décembre 2023 est de restituer le capital initial investi, majoré d’une performance de 5,30%(2) net par année écoulée (depuis le 15/02/2024) à l’échéance ou en cas de remboursement anticipé au gré de l’Émetteur.

A partir de l’année 3 jusqu’à l’année 9, il existe une possibilité de remboursement anticipé gré de l’Emetteur.

Comment se compose l’indice d’Afer Rendement Décembre 2023 ?

L’investissement est exposé à l’évolution de l’indice EURO STOXX 50® Index, qui est construit en sélectionnant les actions des 50 plus grandes entreprises de la zone Euro, sélectionnées sur la base de leur capitalisation boursière ainsi que du nombre de titres disponibles sur le marché.

Mécanisme de remboursement

Les informations ci-après sont présentées sous une forme simplifiée. Nous vous invitons à prendre connaissance de la brochure en téléchargement.

Vous pouvez vous référer à la page 7 pour voir le détail des dates et le tableau récapitulant les principales caractéristiques.

Remboursement par anticipation à partir de l’année 3

Des années 3 à 9, il existe une possibilité de remboursement par anticipation au gré de l’Emetteur.

Dans ce cas : restitution de 100% du Capital Initial(3) + un gain inconditionnel(4) de 5,30% net (2) multiplié par le nombre d’années écoulées depuis la date de Constatation Initiale.

Remboursement à l’échéance des 10 ans si le support n’a pas été remboursé par anticipation.

À la date de Constatation Finale, le 9 février 2034, on observe la performance de l’Indice par rapport à son Niveau Initial.

Deux possibilités :

- L’Indice ne clôture pas en baisse de plus de 60 % par rapport à son Niveau Initial, le remboursement, le 16 février 2034, est égal à 100% du Capital Initial (3) majoré d’un gain inconditionnel de 5,30%(2) multiplié par le nombre d’années écoulées depuis la date de Constatation Initiale (soit 53,00%)

- L’Indice clôture en baisse de plus de 60 % par rapport à son Niveau Initial.

Dans ce cas, l’investisseur perçoit la valeur finale (4) de l’Indice plus un gain inconditionnel fixe et prédéterminé de 5,30%(2) multiplié par le nombre d’années écoulées depuis la date de constatation initiale.

Dans ces conditions, l’investisseur peut subir une perte en capital.

(2) Hors fiscalité et prélèvements sociaux applicables, sous réserve de l’absence de défaut de paiement et de faillite de l’Émetteur, ainsi que de défaut de paiement, faillite et de mise en résolution du Garant de la formule. Toute sortie anticipée (en cas de rachat total ou partiel, d’arbitrage ou de dénouement du contrat d’assurance vie en cas de décès de l’assuré) se fera à un cours dépendant de l’évolution des paramètres de marché au moment de la sortie (niveau de l’indice, taux d’intérêt, volatilité et primes de risque de crédit notamment) et pourra donc entraîner un risque de perte en capital partielle ou totale.

Aucuns frais de gestion au titre du contrat d’assurance vie n’est prélevé sur ce support. D’autres frais, tels que des frais de souscription dans le cas d’un investissement en compte-titres pourront être appliqués

(3) Le « Capital » ou « Capital Initial » désigne la valeur nominale d’Afer Rendement Décembre 2023, soit 1 000 € par part.

(4) La valeur finale de l’Indice à la Date de Constatation Finale est exprimée en pourcentage de sa valeur initiale.

Nous vous invitons à vous référer au tableau récapitulant les principales caractéristiques en page 7 de la brochure pour consulter le détail des dates.

Documentation

Carte d’identité Afer Rendement Décembre 2023

Société de gestion : Crédit Agricole CIB Financial Solutions

Code ISIN : FR2CIBFS3775

Forme juridique : Titre de créance complexe de droit français présentant un risque de perte en capital partielle ou totale en cours de vie et à l’échéance

Date de création : 7 décembre 2023

Horizon de placement recommandé : 10 ans

Indice de référence : L’indice EURO STOXX 50® Index (dividendes non réinvestis)

Date d’investissement : Du 7 décembre 2023 au 18 janvier 2024

L’offre de souscription sera close par anticipation si le montant de l’enveloppe de commercialisation est atteint ou à tout moment sur décision de l’émetteur.

Les risques

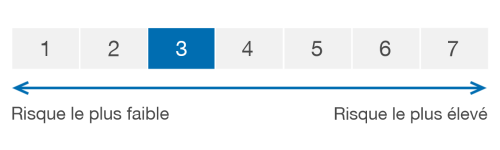

L’indicateur synthétique de risque permet d’apprécier le niveau de risque de ce produit par rapport à d’autres. Il indique la probabilité que ce produit enregistre des pertes en cas de mouvements sur les marchés ou d’une impossibilité de l’Emetteur de vous payer. La catégorie la plus faible ne signifie pas sans risques. L’indicateur de risque part de l’hypothèse que vous conservez le produit jusqu’à la date du 16 février 2034. Le risque réel peut être très différent si vous optez pour une sortie avant échéance, et vous pourriez obtenir moins en retour. Vous risquez de ne pas pouvoir vendre facilement votre produit, ou de devoir le vendre à un prix qui influera sensiblement sur le montant que vous percevrez en retour.

Risques

Avant tout investissement dans ce titre, les investisseurs sont invités à se rapprocher de leurs conseillers Afer. Une information complète sur le titre, notamment ses facteurs de risques inhérents au titre de créance, ne peut être obtenue qu’en lisant le Prospectus de Base et les Conditions Définitives.

Risque de perte en capital à l’échéance :

En l’absence d’un remboursement anticipé au gré de l’Émetteur, l’investisseur est exposé à un risque de perte en capital partielle ou totale à l’échéance, en fonction du niveau de l‘indice à l’échéance. Les titres ne comportent donc pas de garantie en capital à l’échéance.

Dans le cas le plus défavorable, la perte en capital est totale.

Risque de perte en capital en cours de vie :

L’investisseur est exposé à un risque de perte en capital partielle ou totale en cours de vie, notamment en cas de revente des titres avant l’échéance ou la survenance de certains évènements exceptionnels pouvant entraîner un remboursement anticipé des titres à leur juste valeur de marché. Cette juste valeur de marché est déterminée de manière discrétionnaire par l’Agent de Calcul conformément à la Documentation Juridique des titres. Il est alors impossible de mesurer a priori le gain ou la perte, la valeur de marché des titres dépendant alors des paramètres de marché du jour.

Risque sur le gain ou l’intérêt : L’investisseur ne profite pas pleinement de l’évolution de l’indice du fait du plafonnement du gain.

Risque de crédit sur l’Émetteur et/ou le Garant de la formule : L’investisseur est exposé au risque de défaut de paiement et de faillite de l’Émetteur ainsi qu’au risque de défaut de paiement, de faillite et de mise en résolution du Garant de la formule, qui peuvent entraîner une perte en capital. Conformément à la règlementation relative au mécanisme de renflouement interne des institutions financières (bail-in), en cas de défaut probable ou certain du Garant de la formule, l’investisseur est susceptible de ne pas recouvrer la totalité ou une partie du montant dû par le Garant de la formule ou de recevoir, le cas échéant, un autre instrument financier émis par le Garant de la formule (ou toute autre entité) en remplacement du montant dû. Les titres ne sont couverts par aucun fonds de compensation d’investisseurs. Les titres ne présentent pas de sûreté sur des actifs gagés pour le compte de l’investisseur.

Risque de marché : La valeur de marché des titres en cours de vie évolue non seulement en fonction du niveau de l’indice mais aussi en fonction d’autres paramètres comme par exemple la volatilité de l’indice, les taux d’intérêt et de la qualité de crédit de l’Émetteur et/ou du Garant de la formule. La valeur de marché des titres en cours de vie baisse si les taux d’intérêt augmentent ou si la qualité de crédit de l’Émetteur et/ou du Garant de la formule se détériore, ce d’autant plus que l’échéance est lointaine. En outre la valeur de marché des titres en cours de vie peut connaître de fortes fluctuations, en particulier avant les dates d’observation si le niveau de l’indice est proche des barrières concernées.

Risque de liquidité : Certaines conditions exceptionnelles de marché peuvent avoir un effet défavorable sur la liquidité du produit en cours de vie et rendre la revente des titres difficile voire impossible. L’investisseur est alors exposé à un risque de perte en capital partielle ou totale.

Risque lié à l’inflation : Le risque d’un taux réel (taux nominal corrigé de l’inflation) négatif est d’autant plus important que l’inflation est élevée. Ainsi, une hausse de l’inflation peut entraîner une perte de rendement réel pour les épargnants et les investisseurs. Les taux exprimés dans ce document sont des taux nominaux.

Risque de réinvestissement : Le produit comporte un risque de réinvestissement.

En effet, en cas de remboursement par anticipation du produit par l’Émetteur le rendement proposé pour renouveler un investissement sur les dates résiduelles serait moins favorable. Plus les taux d’intérêts baisseront par rapport au rendement du produit, plus la probabilité de remboursement anticipé du produit sera importante. De même, plus la baisse de taux sera importante plus le risque de réinvestissement sera important.