Présentation

A qui s’adresse ce support ?

La souscription à ce support est fermée depuis le 20 octobre 2021, 19h.

Afer Rendement Octobre 2021 est un support en unités de compte adossé à un titre de créance de droit français, présentant un risque de perte en capital en cours de vie et à l’échéance.

Ce support s’adresse aux adhérents qui souhaitent diversifier leurs placements sur un horizon de temps recommandé de 10 ans et 1 mois maximum et qui disposent de connaissances suffisantes pour en appréhender les caractéristiques.

L’investissement sur Afer Rendement Octobre 2021 doit être réalisé par l’intermédiaire de votre conseiller Afer habituel. Tout adhérent souhaitant investir sur ce support doit réussir un test de compréhension.

Quel est l’objectif d’Afer Rendement Octobre 2021 ?

Afer Rendement Octobre 2021 a pour objectif de restituer le capital initial investi, majoré d’une performance de 1,95 % net(1) par semestre écoulé depuis la date de constatation initiale, si à une date de constatation semestrielle(2) l’indice (Euronext® CDP Environment ESG Transatlantique EW Decrement 5 %) clôture à un niveau supérieur ou égal à 95% de son niveau initial, dès la fin du semestre 4.

- Du semestre 1 à 4, quelle que soit l’évolution de l’Indice, un coupon fixe de 1,95% net (1) est versé au titre du semestre écoulé.

- Il existe ainsi une possibilité de remboursement anticipé automatique à partir du semestre 5 jusqu’au semestre 19.

(1) Hors fiscalité et prélèvements sociaux applicables, sous réserve de l’absence de défaut de paiement, de faillite ainsi que de mise en résolution de l’Émetteur et du Garant. Une sortie anticipée à l’initiative de l’investisseur (hors conditions de remboursement anticipé) se fera à un cours dépendant de l’évolution des paramètres de marché au moment de la sortie (niveau de l’Indice, taux d’intérêt, volatilité et primes de risque de crédit notamment) et pourra donc entraîner un risque de perte en capital partielle ou totale. Aucuns frais de gestion au titre du contrat d’assurance vie n’est prélevé sur ce support.

(2)Pour le détail des dates, veuillez-vous référer à la brochure en téléchargement, en page 7 sur le tableau récapitulant les principales caractéristiques.

Ce fonds est un titre de créance proposé en qualité de support en unités de compte d’un contrat d’assurance vie, soumis au risque de défaut de l’émetteur et de perte de valeur du capital investi en cas de rachat, d’arbitrage ou de dénouement par décès avant l’échéance de ce titre.

Comment est construit l’indice d’Afer Rendement Octobre 2021 ?

L’investissement est exposé à l’évolution de l’indice Euronext® CDP Environment ESG Transatlantique EW Decrement 5 %, qui est calculé en réinvestissant les dividendes nets détachés des actions qui le composent et en retranchant un prélèvement forfaitaire de 5 % par an.

L’indice est composé des 20 plus grosses capitalisations boursières nord-américaines (Etats-Unis + Canada) et des 20 plus grosses capitalisations boursières européennes.

Cet univers de départ ne comprend aucune entreprise évoluant dans les secteurs controversés suivants : tabac, armements, divertissement pour adultes et jeux d’argent.

Au sein de cet univers de départ, l’indice exclut 10 % des entreprises les moins performantes sur le pilier Social (S) et 10 % des entreprises les moins performantes sur le pilier Gouvernance (G) selon Vigeo Eiris, formant un « Univers Purifié ». Au sein de cet univers purifié, seules les 40 entreprises (les plus performantes) sur le pilier Environnement (E) selon le CDP*, 20 nord-américaines et 20 européennes, composent l’indice Euronext® CDP Environment ESG Transatlantique EW Decrement 5 %.

*Le CDP (anciennement Carbon Disclosure Project) est un organisme international à but non lucratif, qui fonctionne comme une plateforme en ligne permettant de rendre publiques les données environnementales des entreprises et des villes et de révéler leurs risques environnementaux.

- Cet instrument financier n’est pas un titre de créance « vert » (dans la mesure où les fonds levés par l’Émetteur ne seront pas spécifiquement alloués au financement de projets en lien avec le climat et la transition énergétique).

Quel est le mécanisme de remboursement ?

Les informations ci-après sont présentées sous une forme simplifiée. Nous vous invitons à prendre connaissance de la brochure en téléchargement.

Remboursement par anticipation :

Une possibilité de remboursement automatique du capital initial à l’échéance des semestres 5 à 19, à chaque date de Constatation Semestrielle(1) si l’Indice ne clôture pas en baisse de plus de 5 % par rapport à son Niveau Initial (arrêté au 4 février 2022). Dans ce cas : restitution du Capital Initial(2) majoré d’un gain de 1,95 % net(3) par semestre écoulé.

Remboursement à l’échéance des 10 ans si le support n’a pas été remboursé par anticipation :

À la date de Constatation Finale, le 4 mars 2032, on observe la performance de l’Indice par rapport à son Niveau Initial (arrêté au 4 février 2022). Deux possibilités :

- Soit l’évolution de l’indice est positive, stable ou en baisse jusqu’à 40% : dans ce cas, remboursement du capital investi(2) majoré d’un coupon de 1,95 % net (3) par semestre écoulé.

- Soit l’Indice est en baisse de plus de 40 % par rapport à son niveau initial : dans ce cas, l’investisseur reçoit le capital initial(2) diminué de la baisse finale de l’indice, soit une perte en capital égale à l’intégralité de la baisse de l’Indice. Dans ce cas le plus défavorable la somme restituée à l’échéance serait nulle et la perte en capital totale.

(1) Pour le détail des dates, veuillez-vous référer à la brochure en téléchargement, en page 7 sur le tableau récapitulant les principales caractéristiques.

(2) Le « Capital » ou « Capital Initial » désigne la valeur nominale d’Afer Rendement Octobre 2021, soit 1 000 € par part.

(3) Hors fiscalité et prélèvements sociaux applicables, sous réserve de l’absence de défaut, d’ouverture d’une procédure de résolution et de faillite de l’Émetteur et du Garant et de la conservation du titre de créance jusqu’à son remboursement final. En cas de sortie en cours de vie alors que les conditions du remboursement automatique ne sont pas réunies, le montant remboursé dépendra des paramètres de marché en vigueur et engendrera un gain ou une perte non mesurable a priori. La perte en capital, notamment, pourra être partielle ou totale.

Ces informations sont présentées sous une forme simplifiée. Nous vous invitons à prendre connaissance des documents et informations détaillés et notamment des avantages et inconvénients de ce support en unités de compte, développés dans la brochure.

Documentation

Carte d’identité Afer Rendement Octobre 2021

Société de gestion : Goldman Sachs Finance Corp International Ltd

Code ISIN : FR0014004P25

Date de création : 13 octobre 2021

Forme juridique : Titre de créance

Horizon de placement recommandé : 10 ans et 1 mois

Indice de référence : Euronext® CDP Environment ESG Transatlantique EW Decrement 5%.

Le niveau de référence de l’indice Euronext® CDP Environment ESG Transatlantique EW Decrement 5 % (TLESG) a été constaté le 4 février 2022. Ce niveau initial est fixé à 1516,18.

Date d’investissement : 13 octobre 2021 au 12 janvier 2022*

*L’offre de souscription sera close par anticipation si le montant de l’enveloppe de commercialisation est atteint avant le 12 janvier 2022, date ultime de fermeture de la souscription.

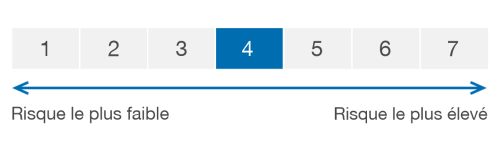

Risques

Les principaux risques

Risque de perte en capital : le titre de créance présente un risque de perte partielle ou totale en capital en cours de vie et à l’échéance. La valeur de remboursement du titre de créance peut être inférieure au montant de l’investissement initial. Dans le pire des scénarios, les investisseurs peuvent perdre jusqu’à la totalité de leur investissement.

Risque de liquidité : certaines conditions exceptionnelles de marché peuvent avoir un effet défavorable sur la liquidité du titre de créance, voire même rendre le titre de créance totalement illiquide, ce qui peut rendre impossible la vente du titre de créance et entraîner la perte partielle ou totale du montant investi.

Risque de marché : le titre de créance peut connaître à tout moment d’importantes fluctuations de cours (en raison notamment de l’évolution du prix, du (ou des) instrument(s) sous-jacent(s) et des taux d’intérêt), pouvant aboutir dans certains cas à la perte totale du montant investi.

Risque de crédit : les investisseurs prennent un risque de crédit final sur Goldman Sachs Finance Corp International Ltd. en tant qu’Émetteur du titre de créance, et sur son Garant. En conséquence, l’insolvabilité de l’Émetteur et/ou du Garant peut entraîner la perte partielle ou totale du montant investi.

Risque lié au sous-jacent (ajustement, substitution, remboursement ou résiliation anticipée) : afin de prendre en compte les conséquences sur le titre de créance de certains événements extraordinaires pouvant affecter le (ou les) instrument(s) sous-jacent(s) du titre de créance, la documentation relative au titre de créance prévoit des modalités d’ajustement ou de substitution et, dans certains cas, le remboursement anticipé automatique du titre de créance. Ces éléments peuvent entraîner une perte sur le titre de créance.

Risque de contrepartie : conformément à la règlementation relative au mécanisme de renflouement interne des institutions financières (« bail-in »), en cas de défaut de paiement, de faillite ainsi que de mise en résolution de l’Émetteur et/ou du Garant, les investisseurs sont soumis à un risque de diminution de la valeur de leur créance, de conversion de leurs titres de créance en d’autres types de titres financiers (y compris des actions) et de modification (y compris potentiellement d’extension) de l’échéance de leurs titres de créance.

Les entreprises d’assurance ne s’engagent que sur le nombre d’unités de compte mais pas sur leur valeur.

La valeur de ces unités de compte, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.